Carta Macro – Julho 2024

O Ciclo Global é Bom

Depois de um início de ano conturbado, quando os índices de inflação nos EUA subiram mais do que o esperado, os dados mais recentes mostram que a inflação por lá parece ter retomado a trajetória de convergência e que a atividade está desacelerando gradualmente.

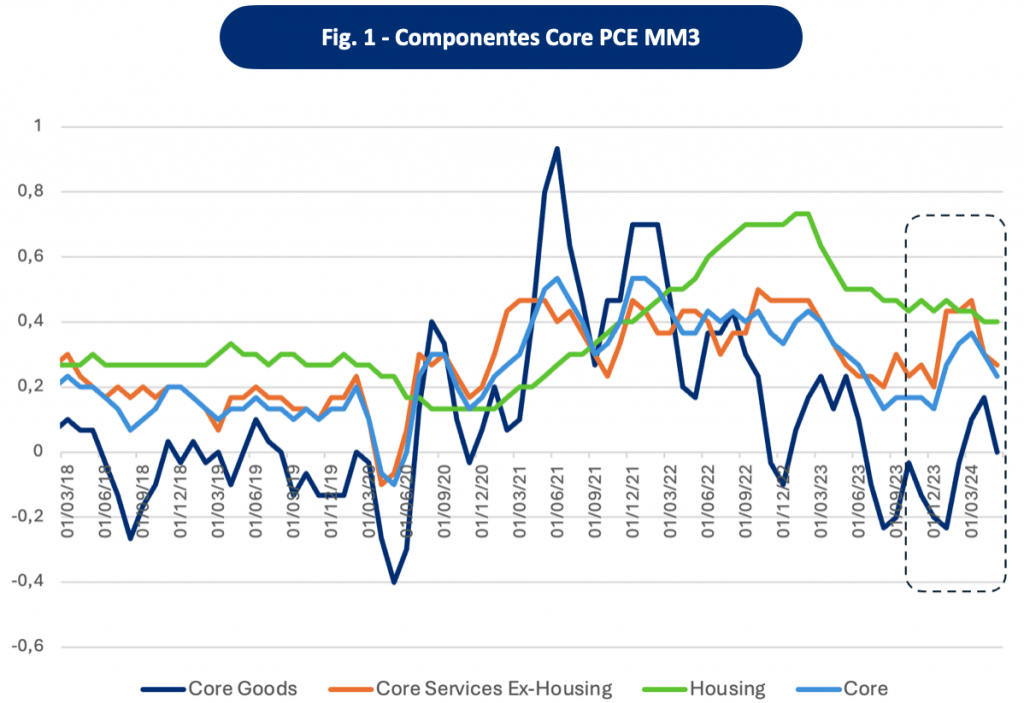

De fato, o PCE de maio veio melhor que a encomenda, com o núcleo marcando apenas 0,08%. Tentando suavizar essas variações mensais e quebrando nos principais grupos (Figura 1), fica claro que o que tem conduzido a inflação nesses últimos meses tem sido os preços de serviços que não estão ligados aos aluguéis (Serviços ex-Housing no gráfico). A inflação de Bens está um pouco acima das médias do meio do ano passado, mas segue bem comportada. A inflação de Housing (aluguel) está ainda elevada, mas está basicamente de lado desde meados do ano passado e deve cair no decorrer do ano. Foi a inflação de Serviços ex-Housing que subiu rapidamente no início de ano. E ela também que tem caído nos últimos dois meses, trazendo a inflação para uma trajetória mais compatível com as metas. Tivemos no 1oTri problemas na dessazonalização e uma concentração de aumentos pontuais, o que deixou a inflação, especialmente de serviços, pontualmente mais alta. Para frente, a inflação está mais próxima de 0,15-0,20% ao mês, o que é compatível com a meta de 2,0% do Fed.

A convergência também parece provável quando pensamos no equilíbrio dessa economia. Na ausência de choques, se o mercado de trabalho está desacelerando (os dados mostram que está) e se expectativas de inflação estão em níveis compatíveis com a meta, a inflação deve também convergir para a meta. É verdade que a velocidade dessa convergência pode variar dependendo do desequilíbrio inicial do mercado de trabalho e de componentes mais inerciais da inflação (como o aluguel), mas a convergência é consistente com o que os dados mostram em expectativas e mercado de trabalho. Os dados as vezes oscilam, mas é difícil construir uma história diferente se a economia está desacelerando.

Por isso, olhar para a atividade é fundamental. E, de fato, há sinais mais claros de que a economia está crescendo menos.

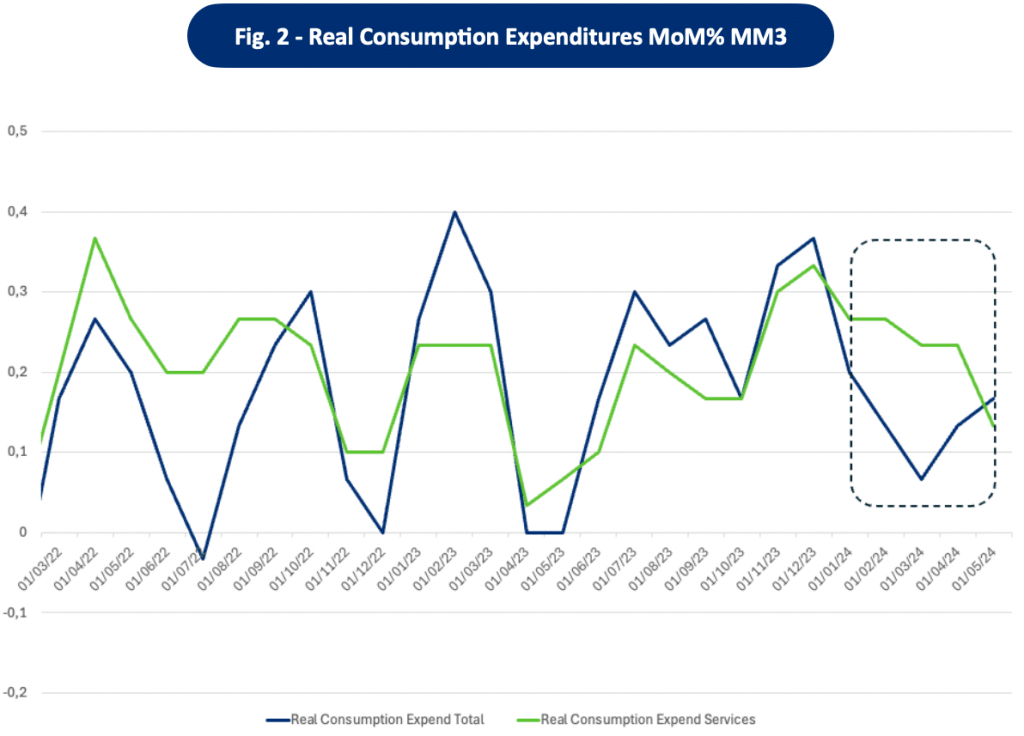

Há duas forças principais condicionando a atividade nessa fase do ciclo. De um lado, o bom comportamento do mercado de ações e do preço do imóveis deixa parte dos americanos mais ricos do que no pré-pandemia, mas esse efeito hoje é mais concentrado nas faixas de maior renda. Por outro lado, nas faixas de renda mais baixa, a poupança acumulada no período da pandemia já foi gasta, há um uso mais intenso do crédito de curto prazo (que tem mostrado aumento na inadimplência) e as famílias estão, aos poucos, reduzindo seu consumo e tornando-se mais dependentes do mercado de trabalho. Parece que o efeito líquido desses dois fatores começou a virar mais negativo nos últimos meses, com o Consumo dando sinais recentemente de um crescimento menor (Figura 2).

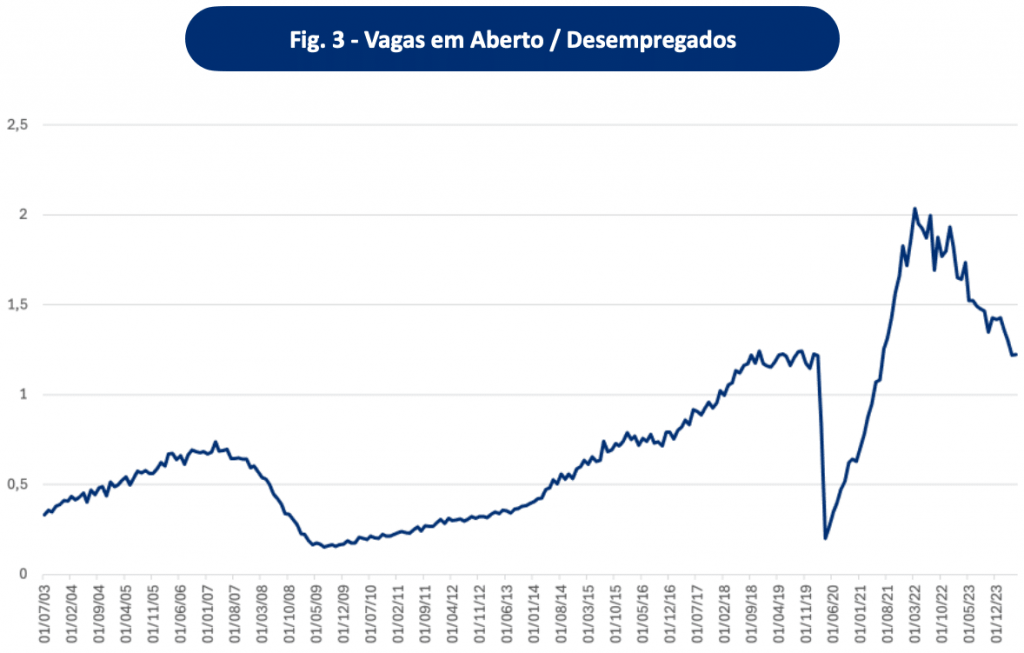

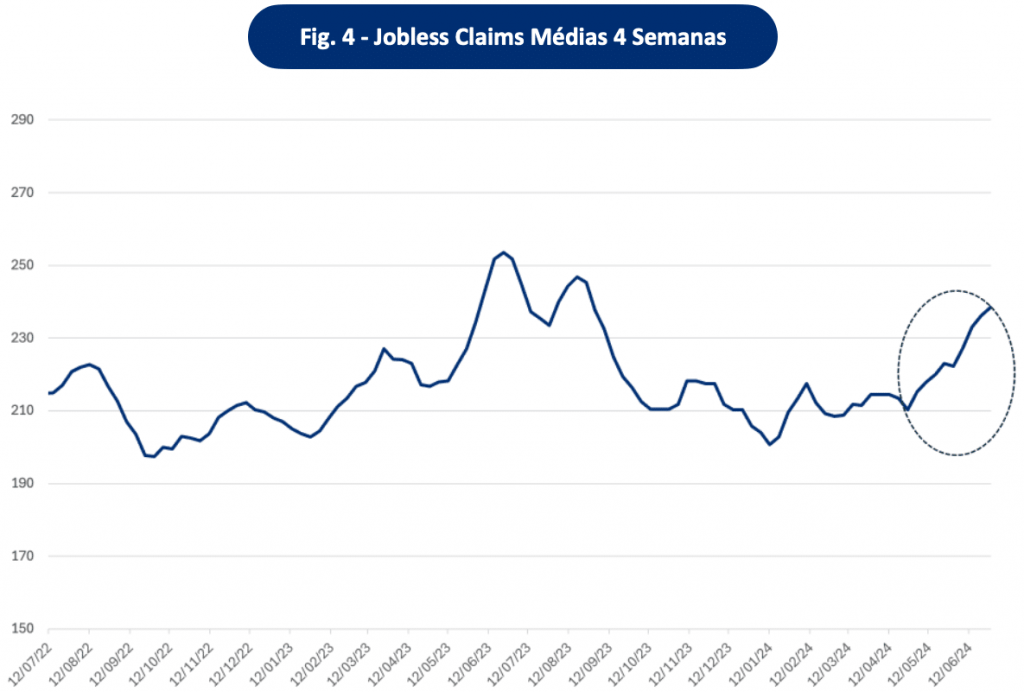

O consumo hoje (e, a reboque, o crescimento) depende cada vez mais do mercado de trabalho e este dá sinais de desaceleração. Aqui as defasagens são maiores, os dados oscilam no curto prazo, mas parece que a demanda por trabalhadores por parte das empresas está crescendo menos. O excedente de demanda, medido pelas vagas em aberto nas empresas sobre o total de desempregados (Figura 3), tem se reduzido nos últimos meses, mesmo com a taxa de participação constante. Além disso, os pedidos de auxílio desemprego têm subido nas últimas semanas, o que é um indício de que o ajuste não se restringe ao fechamento de vagas não ocupadas, mas começa a ocorrer também via demissões (Figura 4). Ainda é um mercado de trabalho apertado, mas a trajetória de reequilíbrio parece evidente e está vindo pelo menor crescimento da demanda por trabalho.

Como o consumo parece mais dependente hoje do mercado de trabalho, essa desaceleração tem um impacto maior sobre atividade. E menor crescimento implica, por sua vez, em menor demanda por trabalho de parte das empresas. As reduções no crescimento do consumo e do mercado de trabalho se reforçam mutuamente. Parece que é essa interação, que vinha sendo mitigada pelo efeito riqueza, expansão fiscal, etc; que começa a trazer a atividade e o mercado de trabalho mais rapidamente para baixo.

Com inflação e atividade bem comportados, o Fed tem condições de finalmente começar o ciclo de cortes, provavelmente em setembro. É verdade que, em uma dinâmica de soft landing, o Fed tem muito conforto em esperar. Mas, há riscos de que esse pouso não seja tão suave assim e a inflação esteja vindo mais baixa. Se a atividade desacelera, Powell tem sinalizado que deve fazer uma sequência de cortes e não apenas um ajuste nas taxas. Isso tem implicações muito positivas para os mercados.

Sobre BR (ou quando o futuro compromete o presente)

O Brasil tem problemas estruturais, mas os ativos estão descontados e os preços estão a níveis das nossas grandes crises, a questão é se o ciclo positivo global se impõe sobre nossos problemas de longo prazo. Esse parecia ser o cenário até maio; o Brasil era uma compra com alta elasticidade em relação ao ciclo global (ou, nos termos do mercado, de beta elevado). Mas, nas últimas semanas, a qualidade do policy tem caído vertiginosamente o que tem implicado em uma rápida mudança no cenário local.

Do lado fiscal, o Arcabouço tem problemas de credibilidade, pela construção e pelo governo relutar em ajustar os gastos. Isso não é exatamente uma novidade. Nesse contexto, Haddad tinha um plano de vôo que fazia sentido para um governo de centro-esquerda: concentrar o ajuste nas receitas, mirando no universo amplo de exceções estabelecidas no nosso sistema tributário. Seriam essas medidas que propiciariam o atingimento das metas fiscais. Para tanto, ele contou, menos com o apoio político do presidente, ou da sua base no Congresso, e mais com uma postura favorável do Judiciário, que tem tido uma leitura mais rígida sobre os diversos mecanismos de engenharia tributária que as empresas empregam. A agenda avançou, modestamente, mas sem o consenso político.

A agenda que Haddad vem defendendo contém fragilidades que, somados aos acontecimentos recentes, estão levando a sua inviabilização. São elas:

- A redução no espaço de manobra para as “otimizações” tributárias tem um efeito incerto e é difícil pendurar metas fiscais ambiciosas nessas medidas. Há um problema de credibilidade que é crescente, conforme a arrecadação decorrente dessas medidas se mostra insuficiente para atingir as metas. O governo precisa contingenciar despesas esse ano e precisa de mais medidas de arrecadação para entregar a meta do ano que vem.

- O Arcabouço em si tem um problema de desenho, porque os gastos com saúde, educação e previdência têm indexadores maiores do que os dos demais gastos. Se os maiores itens do orçamento crescem a taxas superiores aos demais, estes limitados pelo arcabouço, os gastos discricionários concentram todo o ajuste e, dentro de poucos anos, esses gastos discricionários se esgotam e o governo entra, para usar uma expressão dos americanos, em shutdown. A indexação dos gastos sociais precisa ser revista para o Arcabouço parar em pé. Mas está claro pelas suas declarações recentes que Lula resiste em fazer o ajuste aí.

Essas duas fragilidades não são novidades. O Arcabouço necessitava ser complementado desde seu início. Para compensar isso, Haddad e seu grupo convenceram o governo a se comprometer com metas ambiciosas de primário, o que daria tempo para que reformas mais profundas fossem endereçadas. Mas, nesse período ficou cada vez mais claro que o governo só topava o ajuste pelas receitas. Ou seja, sem aumentos adicionais de arrecadação, não temos equilíbrio fiscal e esse foi o 3º ponto que precipitou a piora a partir de maio. - Sem formar um consenso político em torno da agenda e com o Congresso cada vez mais suscetível a ação dos lobbies privados, parece que a agenda defendida por Haddad está chegando no limite sem resolver o problema. Em junho, o presidente do Congresso Rodrigo Pacheco tomou a rara atitude de devolver uma MP. A MP 1227 era a que compensava a perda de arrecadação com desoneração em folha por restrições aos créditos do PIS-Cofins e gerou forte reação negativa no meio político. O Congresso quer a manutenção das isenções em folha (um subsídio que não se justifica) e, pior, quer estender esse benefício às prefeituras. Mas não aceitou a forma que o governo encontrou para compensar essa conta porque aumenta a tributação das demais empresas.

Chegamos a um impasse no fiscal, portanto. O Congresso resiste a um maior aumento na arrecadação enquanto Lula resiste a fazer o ajuste pelo lado dos gastos. Em poucas semanas, Haddad viu esgotada sua estratégia para a consolidação fiscal. Ele precisa agora construir o apoio dentro do governo para fazer parte desse ajuste também pelas despesas. Mas não é fácil.

Em paralelo a isso tivemos as confusões no Banco Central. É verdade que o Copom está tentando limitar o dano e foi importante o voto unânime na parada dos cortes em junho (depois da desastrosa divisão na reunião anterior). Mas Lula desde então tem sido muito crítico à decisão e tem deixado claro que, num BC indicado por ele, a decisão seria diferente. Isso mina a confiança que a unanimidade na decisão tentava construir. E essa incerteza vai ficar por aí até que a nova composição do Copom mostre autonomia nas suas decisões (isso, claro, na hipótese de que as decisões seguirão técnicas). O que Lula fez nesses dias foi gerar um déficit de credibilidade para o próximo BC.

Essa perda de confiança quase simultânea nas políticas fiscal e monetária torna nossa economia mais vulnerável e não pode perdurar. Entramos numa dinâmica perversa em que a falta de confiança no policy deprecia o câmbio, o que afeta expectativas de inflação e projeta a subida de juros, o que estressa mais a relação governo-BC e debilita ainda mais a confiança. É essa ciranda que transforma a desancoragem monetária e fiscal em inflação e o canal disso é o câmbio. Não se trata de um complô dos mercados, como alguns no governo parecem estranhamente acreditar. É falta de confiança. Estamos entrando por um caminho perigoso e descolando do bom momento dos mercados globais.

A decisão

A boa notícia é que, ainda que parte do governo tenha uma compreensão primária sobre a economia e os mercados, os políticos sabem ler os sinais. Eles sabem que a depreciação contínua do câmbio eleva os riscos inflacionários e a inflação elevada acaba com a popularidade de qualquer governo. A pressão do câmbio vai exigir uma definição por parte do governo, não dá para simplesmente empurrar o problema para frente.

Isso coloca o governo numa encruzilhada. Ou Lula banca um ajuste que passe pelo aumento da arrecadação mas também pelo maior controle no crescimento dos gastos, ou o Haddad fica sem agenda, enfraquecido no governo.

Bom lembrar que um papel importante do ministro da Fazenda é colocar limites. Talvez ele não consiga entregar todas as suas metas, mas Haddad tem que permanecer forte politicamente para evitar que o governo tome uma espiral populista no fiscal. Já tivemos ministros da Fazenda enfraquecidos no governo Dilma e deu no que deu.

Nas próximas semanas, Haddad vai ter que apresentar uma agenda ao Congresso que seja minimamente crível nos seus efeitos sobre o déficit e a sustentação do Arcabouço. Para ter chances políticas, essa proposta terá que equilibrar aumentos na arrecadação com limites nos gastos. E, mais importante, Lula precisa embarcar nessa agenda. Se for bem sucedido aqui, veremos uma forte correção nos ativos brasileiros que estão muito para trás com a melhora global recente. Com alguma sorte o BC pode até voltar ao corte de juros, depois que o Fed iniciar seu ciclo expansionista.

Por outro lado, se pelas hesitações de Lula e pressões do PT, as propostas forem excessivamente diluídas, o ciclo para o Brasil acaba. Haddad vai se enfraquecer politicamente o que agrava os riscos de populismo no fiscal. O câmbio tem mais para depreciar nesse cenário, o que vai demandar uma subida de juros em breve e vai tensionar mais a relação entre BC e governo. Nesse cenário, 2025 vai ser um ano de baixo crescimento e inflação elevada.

Com as últimas declarações, parece que Lula ainda não está pronto para fazer o que deve ser feito nos gastos. Não é uma decisão fácil, até porque o Estado que o PT defende não cabe no orçamento. O governo terá que fazer rapidamente uma conciliação entre sua agenda e aquilo que é possível pelas limitações orçamentárias e políticas. Mas as pressões crescentes sobre câmbio e inflação são bastante convincentes.

Alocações e Riscos

Pelo bom momento do ciclo global, com a queda da inflação americana e a desaceleração da atividade, faz sentido estar comprado. Mas essa exposição maior a ações está mais ligada ao ciclo global e a composição da carteira faz muita diferença aqui.

Quando pensamos nos riscos globais, as eleições americanas são o fator exógeno mais importante hoje. Mas, apesar de estarmos a 4 meses da eleição, há ainda um caminho longo aqui. Trump parece o favorito, mas não há sequer a definição se Biden seguirá ou não candidato, o que obviamente muda completamente as probabilidades dessa eleição. No curto prazo, deve prevalecer nos mercados a boa história de desinflação que os dados estão mostrando e os riscos eleitorais devem ser incorporados aos preços mais gradativamente.

De qualquer forma, quando pensamos em uma exposição em ações mais ligadas ao ciclo global, pensamos nas ações americanas e nas empresas produtoras de commodities. Essas são duas classes de ativos que se beneficiam do ciclo global, mas são menos expostas ao risco eleitoral.

Ainda que seja a classe de ativos que mais performou nos últimos meses, ações americanas, especialmente no setor de tecnologia, seguem sendo uma boa alocação. Em um ambiente de desinflação gradual com o crescimento desacelerando, os riscos positivos microeconômicos prevalecem. E a queda nos juros ajuda bem.

Nas commodities, o horizonte tem que ser mais curto, porque a história de China é estruturalmente difícil. Mas parece que a atividade por lá já desacelerou a um nível que induz a uma reação positiva do policy. Além disso, no caso das empresas brasileiras, elas são todas positivamente expostas ao câmbio. Por último, os riscos eleitorais são inflacionários no limite e as commodities, como classe de ativo, não deixam de ser uma forma de proteção.

Nas empresas expostas à economia brasileira, uma oportunidade hoje está nos setores de Utilities (Eletricidade, Saneamento), onde os yields estão historicamente elevados, mesmo tendo em conta o juro real mais alto. Além disso, caso raro no Brasil de hoje, há eventos potencialmente positivos (triggers) para alguns papéis. Se o Brasil virar um case que “não melhora, mas não piora” este é um dos melhores setores para estar.

Commodities, ações americanas e utilities concentram a alocação. Mas, e as empresas mais ligadas ao ciclo doméstico? Aqui, há a binariedade quanto à decisão do governo sobre o fiscal. O governo ainda não parece disposto a entrar em uma agenda mais profunda de controle sobre os gastos, mas ele é sensível à piora dos mercados. Essa dinâmica em que “precisa piorar para melhorar” dificulta o carrego e as posições têm que ser dosadas. Mas, essa pode ser a grande decisão desse governo. Se o bom senso prevalecer, o argumento do ciclo positivo volta a valer. Com um mercado tão pouco posicionado e com preços a níveis de crise econômica, a recuperação dessas histórias domésticas seria forte.

Só vale, claro, se o governo tiver bom senso, ou se a deterioração econômica for tão grande que o governo trata seriamente de fazer um ajuste mais equilibrado, com receitas e gastos. Não estamos lá ainda, mas tem um lado dessa encruzilhada que pode ser positivo.

A decisão é política, mas não custa lembrar que, para um político, o medo talvez seja a maior motivação de todas.