Carta Macro – Fevereiro 2024

A Desinflação

O nome não é dos melhores – economistas não são exatamente criativos para batizar os fenômenos – mas desinflação é o que caracteriza o processo que estamos vivenciando em muitas economias do mundo hoje. A inflação em boa parte do mundo tem caído rapidamente desde meado do ano passado, antecipando uma convergência para as metas dos banco centrais. Isso é particularmente verdadeiro para os EUA e, portanto, para a definição do custo global do dinheiro. Foi o amadurecimento desse processo que nos levou às perspectivas de redução nos juros americanos e à recuperação dos mercados desde agosto do ano passado.

Nosso portfólio, em larga medida, reflete essa perspectiva positiva para inflação e juros aqui e lá fora. O mercado de ações, em particular o brasileiro, é dos mais descontados e, se estivermos corretos, o upside da volta do ciclo é relevante.

Mas os dados desse início trouxeram algumas dúvidas sobre esse processo. Especialmente nos EUA, a inflação começou o ano mais forte, mais pressionada por serviços, e interrompeu uma sequência benigna. Temos que tentar entender se isso representa uma mudança de tendência ou foi apenas uma oscilação de curto prazo.

Vamos então gastar um tempo aqui descrevendo os desdobramentos recentes desse processo para tentar projetar timing e ritmo de cortes de juros. A consolidação da queda na inflação é o que cria espaço para a redução na taxa de juros aqui e lá fora. E é a queda nos juros que faz ao longo do tempo os recursos migrarem do conforto da renda fixa para os mercados de maior risco. A desinflação consistente é o que faz virar os ciclos dos ativos e esses próximos meses serão fundamentais.

Como chegamos aqui?

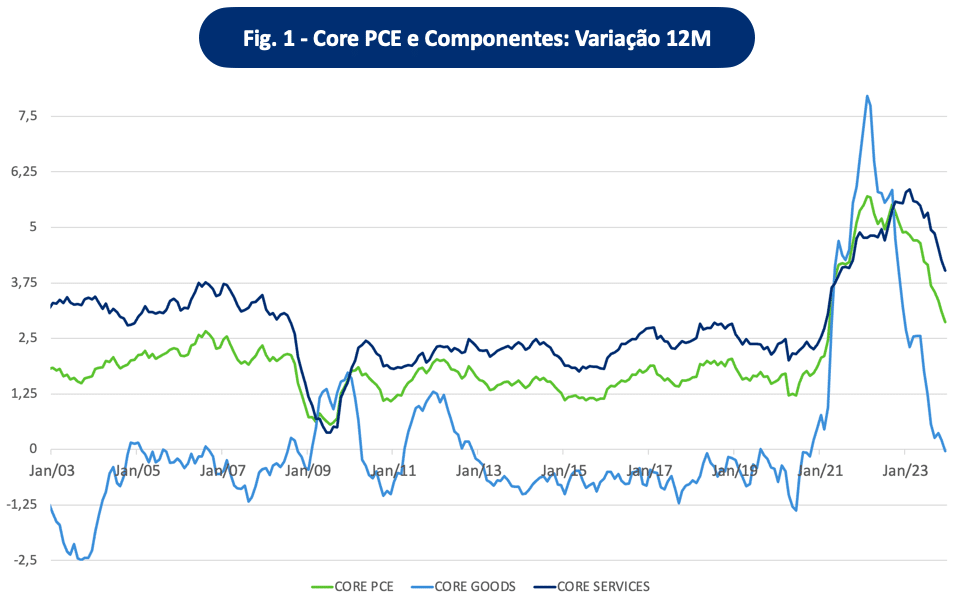

A queda acentuada dos núcleos de inflação é melhor compreendida separando-se as inflações de bens e serviços. Ela ocorre por três razões:

1. Vida normal nos Bens

A queda na inflação de bens veio com o pós-pandemia. Com a reabertura, as famílias voltam a normalizar seu consumo relativo de bens e serviços. Além disso, com o passar do tempo, os estímulos fiscais foram ficando menores e os BCs em boa parte do mundo subiram juros aceleradamente ao longo de 2022-2023. Essa demanda mais arrefecida encontrou condições melhores de oferta também com a reabertura.

2. China

Nos últimos meses, a China tem tido um papel importante aqui. Depois da reabertura ficou claro que há um problema de excedente de oferta por lá. Com a crise imobiliária, a demanda agregada não cresce mais às mesmas taxas e a oferta agora está operando em condições normais. As empresas voltaram, mas os compradores não. Isso explica a deflação chinesa desses últimos meses, o que “exporta” preços mais baixos ao resto do mundo, reduzindo a inflação de bens. E este parece um problema mais estrutural do que cíclico.

3. Serviços mais lentos, mas agora em queda

Nos Serviços, o processo é mais lento. Primeiro porque o impulso positivo de demanda só ocorreu mesmo com a reabertura. Até então o consumidor tinha dinheiro (pelos estímulos) mas não podia gastar em serviços. E as empresas no setor que sobreviveram à pandemia tinham um grande repasse de custos a fazer. Esse ajuste nos preços relativos levou a uma elevação “tardia” nos preços de serviços e mais distribuída no tempo. Além disso, há outros componentes que pesam mais aqui como a inércia nos contratos, a metodologia da coleta (no caso dos aluguéis, por exemplo) e a pressão no mercado de trabalho, o que deixa a inflação dos Serviços mais resistente à queda. Esse processo reverteu a partir de meados de 2023, conforme os preços relativos se ajustam e o mercado de trabalho se reequilibra.

Esses fatores explicam porque a queda dos núcleos foi mais lenta até o começo de 2023 – na verdade o núcleo de bens caía rapidamente, mas o de serviços acelerava a subida com a reabertura (Figura 1). A partir de meados de 2023, o efeito da reabertura começa a perder peso. Os preços relativos de serviços estão mais ajustados e o mercado de trabalho passa a caminhar para um maior equilíbrio o que reflete em reajustes menores de salários (ainda que elevados). Além disso, a partir de 2023, acelera o efeito baixista da China sobre a inflação de bens, o que traz este núcleo ainda mais para baixo. Esses fatores somados levaram o core PCE a rodar nas médias de 3M e 6M já abaixo da meta de 2,0% do Fed no fim do ano passado. Foi isso que fez o Fed afrouxar o discurso e que levou à forte correção dos mercados a partir de outubro.

Os dados acima são referentes ao PCE que é o indicador de inflação utilizado pelo FED para estabelecer sua meta. O PCE de janeiro só sai no final de fevereiro, mas antes disso já tivemos o CPI que veio bem mais pressionado e que nos leva a questionar a trajetória de desinflação.

O núcleo do CPI de janeiro veio em elevados 0,4% no mês. E o breakdown não ajudou com o núcleo de bens caindo -0,3%, muito impulsionado pela queda de preços nos veículos, mas com o núcleo de serviços subindo 0,5% e, pior, com o núcleo de serviços ex-housing (que, a priori, é mais afetado pelo mercado de trabalho) subindo 0,85%

Com esses dados e os preços no atacado (PPI), já se pode fazer uma previsão mais precisa do núcleo do PCE de janeiro e este deve ficar em torno de 0,40-0,45% (no anualizado seria algo entre 4,9% e 5,5%), muito acima dos 0,15% da média dos últimos 6 meses.

Há 3 possibilidades principais para um número mais elevado no mês: concentração de aumentos pontuais, resíduos da dessazonalização (lembrando que o CPI é dessazonalizado) e maior pressão relativa da demanda. Uma mudança de tendência na inflação só viria se estivéssemos vendo a demanda voltar a pressionar os preços.

Realmente, em janeiro houve uma concentração de aumentos mais pontuais. Itens como Água, Esgoto e Coleta de Lixo, Serviços Financeiros, Educação e Internet subiram sensivelmente no mês, variação que não deve se repetir nessa intensidade nos próximos meses. Também não são exatamente setores cíclicos, cujos preços seriam mais sensibilizados pela expansão da demanda no ciclo. E esses setores que têm reajustes mais pontuais, muitas vezes reajustam baseando-se na inflação passada.

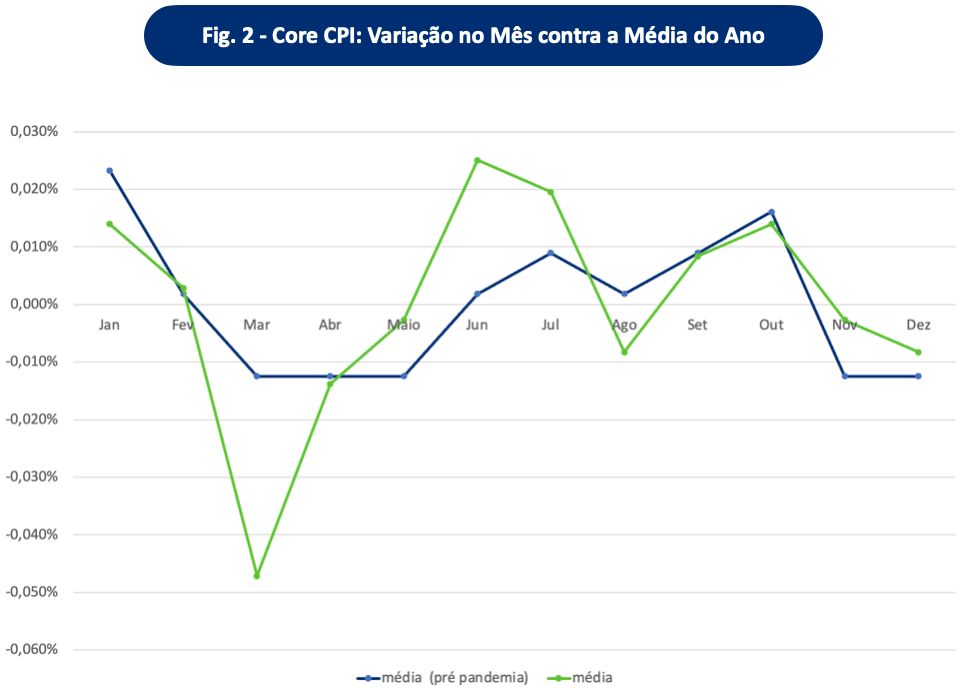

Sobre os problemas na dessazonalização, isso também tende a ocorrer em janeiro. Na Figura 2 colocamos os desvios médios nos últimos 17 anos da inflação do mês contra a média mensal do ano. A dessazonalização bem feita tenderia a diminuir essas diferenças. Janeiro é um mês em que esse desvio para cima é elevado (se pegarmos as médias pré-pandemia é o período de maior desvio). Significa que há uma tendência de superavaliar a variação mensal dessazonalizada de janeiro, algo que deve ser compensado nos outros meses do ano. O problema é que fevereiro, apesar de ser melhor, ainda não é um mês favorável. Já em março o efeito se inverte.

Elaboração: Safari Capital

Mas mais importante é sabermos se há algo muito diferente acontecendo com o equilíbrio entre oferta e demanda. Aqui, a despeito da resiliência do consumidor e de um mercado de trabalho ainda apertado, a evolução parece boa. Afinal, o mercado de trabalho está voltando ao equilíbrio.

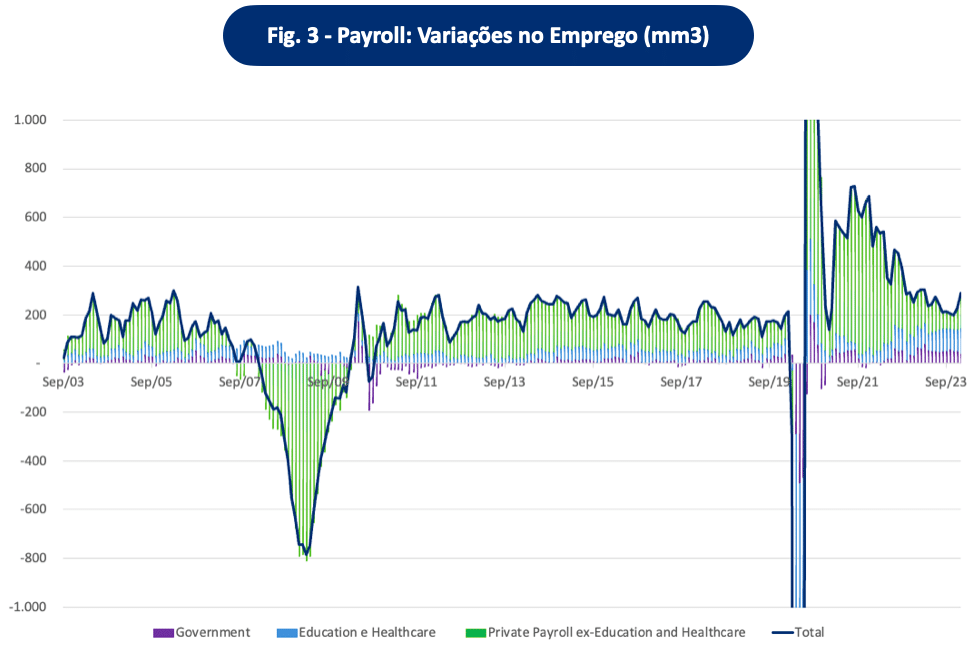

O payroll foi mais forte em janeiro, é verdade, mas aqui também há um problema de sazonalidade. Mais importante, quando olhamos a tendência, vemos um mercado de trabalho mais equilibrado. Na Figura 3 colocamos o payroll e sua quebra em setores. As contratações estão altas, sim, mas a dinâmica positiva do mercado de trabalho está concentrada no Governo e nos setores de Saúde e Educação, o que tem menos a ver com o ciclo econômico. O setor Privado ex-Educação e Saúde, que responde mais às flutuações da demanda, está em um nível mais próximo ao patamar pré-pandemia.

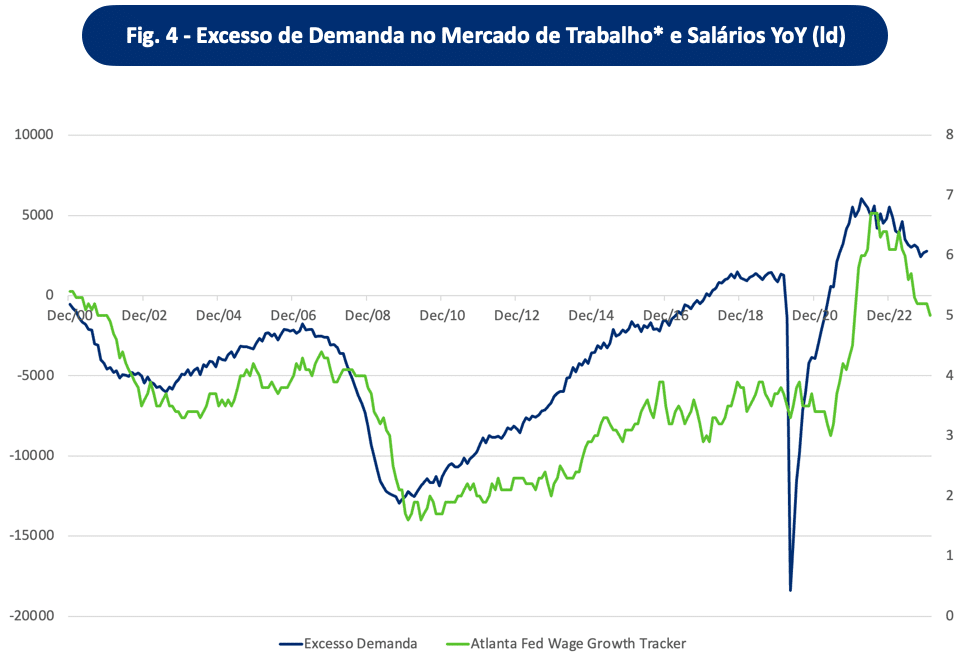

Além disso, temos visto uma queda que parece consistente dos reajustes salariais nos últimos meses. E ela tem vindo conforme o excesso de demanda do mercado de trabalho se reduz (Figura 4). Vale lembrar que, neste ciclo, a correção do mercado de trabalho tem ocorrido principalmente através do fechamento das vagas em aberto nas empresas. Por isso que o ajuste do mercado de trabalho vem ocorrendo, mesmo com a taxa de desemprego variando tão pouco. Para os economistas, estamos, neste ciclo, na parte mais vertical da curva de Beveridge.

Fonte: BLS e Atlanta Fed

Com os setores mais cíclicos do mercado de trabalho em um nível baixo de contratações, com reajustes salariais arrefecendo, ainda que altos, e com o ajuste vindo também através do fechamento das vagas em aberto, este não parece um mercado de trabalho que está voltando a acelerar e impulsionando os preços dos serviços. Pelo contrário, parece que segue a tendência de um reequilíbrio gradual, o que tem ajudado a trazer a inflação de serviços gradualmente para baixo desde meados do ano passado. Não há sinais de mudança relevante aqui.

Olhando adiante, podemos ver alguma recuperação na inflação de bens, até porque parte disso vem da correção dos excessos da pandemia. Mas ela deve ser modesta porque a China deve seguir exportando uma inflação menor e este excedente de oferta vindo de lá parece mais estrutural do que cíclico. Ademais, nos próximos meses, a inflação de bens vai seguir sendo ajudada pela queda na inflação de veículos.

Nos serviços, os aluguéis virão mais para baixo (ainda rodam acima de 6% no YoY); afinal os novos contratos de aluguel estão significativamente mais baixos. E o aluguel contribui com cerca de metade do core PCE nos últimos 3 meses. Se os demais serviços ex-housing não estão abrindo novamente, vamos ver o core PCE seguir na trajetória de queda, provavelmente chegando a 2,4% YoY no decorrer do 2º TRI, provavelmente já em abril.

Se estivermos certos, ainda que os dados preocupem e que em fevereiro possa haver outras pressões sazonais, os dados recentes de inflação não mudarão a tendência de desinflação que temos visto e ela será mais acelerada do que o Fed projeta.

Policy e os Mercados

O Fed, desde a reunião de dezembro, foi adaptando seus cenários e discurso à evolução mais benigna da inflação. A mensagem, por vezes, é confusa, mas ela combina duas características:

- Eles reconhecem a queda na inflação e enxergam consistência nessa queda, na medida que a avaliação deles sobre o mercado de trabalho é de reequilíbrio, o que os coloca mais perto do corte;

- Mas eles ainda têm dúvidas se parte da queda na inflação é de curto prazo e vêem um risco de os núcleos se equilibrarem em um patamar ainda acima da meta de 2,0%. Afinal, o base case deles é de queda gradual de inflação e atividade, mas sem recessão. Com a atividade vindo bem, não há um alerta de que “fizemos o suficiente”.

A comunicação tenta combinar essa avaliação de que o cenário está mais benigno com um certo ceticismo de que as coisas estão indo tão bem assim, o que os leva a esperar um pouco mais. Nos discursos, eles já haviam descartado o corte em Março e, na ata da última reunião, eles deixam isso claro: “Most participants noted the risks of moving too quickly to ease the stance of policy and emphasized the importance of carefully assessing incoming data in judging whether inflation is moving down sustainably to 2 percent” (ata da reunião Jan24). Nesta mesma linha, Powell foi um pouco além em sua última entrevista: “We just want to see more good data along those lines. It doesn’t need to be better, or even as good. It just needs to be good” (Powell em entrevista 60 Minutes).

A conclusão aqui é que os cenários com que o Fed trabalha estão mais estreitos. Há um consenso de que as taxas estão no pico – “… participants judged that the policy rate was likely at its peak for this tightening cycle” (ata reunião Jan24) – e que, portanto, o horizonte de possibilidades se restringe ao momento do corte. São claros de que podem esperar, mas não se fala mais nos riscos mais negativos de aceleração da economia e da inflação (o que demandaria um aperto adicional). Isso cria uma assimetria mais positiva na reação deles.

Essa mudança na reação do Fed é importante para entender o comportamento dos mercados com os dados recentes de inflação. É verdade que as taxas abriram, principalmente na parte curta da curva. Antes se precificava corte já em março e agora a probabilidade maior está para junho – o que parece justo. Mas, a reação dos demais mercados têm sido moderada. Em parte porque os mercados realizaram parte dos lucros em janeiro, mas em larga medida porque o Fed parametrizou os mercados para uma discussão bem mais moderada, com riscos baixistas menores.

Confrontando a comunicação do Fed com o que esperamos em relação à inflação, parece que o momento de corte deve ser entre maio e junho. Isso porque o núcleo do PCE deve cair e se consolidar próximo a 2,4% no YoY nesse período. Lembrando que o FOMC projeta que esses 2,4% só seriam atingidos no fim do ano. Essa queda mais rápida do que o Fed espera na inflação daria o conforto que Powell tem destacado para iniciar o ciclo de cortes.

Estamos perto do corte, portanto. E esse é um divisor de águas importante para os mercados. Se estamos perto e os cenário do Fed estão mais estreitos (as caudas são menores), o mercado pode antecipar. Estamos vendo um pouco disso nos preços.

O risco disso, em particular para a bolsa brasileira, é que nosso mercado ainda é muito dependente dos fluxos globais no curto prazo. Com a estrutura pós-fixada do mercado de crédito e títulos públicos, o fluxo doméstico vem mais adiante, quando o CDI acumular mais quedas (e nele está boa parte do ganho esperado). No curto prazo, o mês a mês é definido pelo fluxo global, o que deixa o mercado ainda volátil. Se eventualmente os dados seguirem piores e os cortes escorregarem para o 2º semestre, esse horizonte mais longo talvez não justifique carregar posições maiores em um mercado que tem se mostrado tão volátil.

Mas, se estivermos corretos, a história de desinflação parece ainda sólida. Em um horizonte um pouco mais longo do que o mês a mês é ela que define a tendência dos mercados e esta deve seguir positiva. E a assimetria que o Fed gerou ajuda a reduzir um pouco essa volatilidade na transição.

Desinflação realmente é um nome horrível, mas o cenário que ela descreve é o que queremos ver.